阿里相对低估

作者|Eastland

头图|视觉中国

2025 年 5 月 15 日,阿里巴巴(NYSE:BABA;HK:09988)发布了 2025 财年财报。报告期内,阿里巴巴营收 9963 亿、同比增长 5.9%;经营利润 1409 亿、同比增长 24.3%;净利润 1260 亿、同比增长 76.6%。

截至 5 月 15 日收盘,阿里巴巴港股、美股年内分别上涨 43.8%、45.6%。除业绩超预期、核心业务展现韧性之外,一个非常重要的原因是投资人对阿里 AI 能力、AI 路线的认可。在中国大型科技企业中,阿里最早布局,市场份额居首;在 AI 相关领域持续投入重金,保持领先地位。

2025 年 1 月,阿里云公布通义千问旗舰版模型 Qwen2.5-Max;2 月 13 日,阿里官宣将与苹果合作、为中国市场 iphone 开发人工智能功能。

2025 年 2 月 24 日,阿里发布公告称:" 未来 3 年将投入至少 3800 亿(530 亿美元)用于建设 AI 和云计算基础设施 "、" 突显本公司对 AI 驱动增长的聚焦及作为全球领先云计算供应商的定位 "。

DeepSeek 的横空出世,让全世界从整体上对中国人工智能有了全新的认识。

截至 5 月 15 日收盘,阿里市值约 3000 亿美元,动态市盈率 16.3 倍。亚马逊市值 2.2 万亿美元,动态市盈率 36.8 倍。

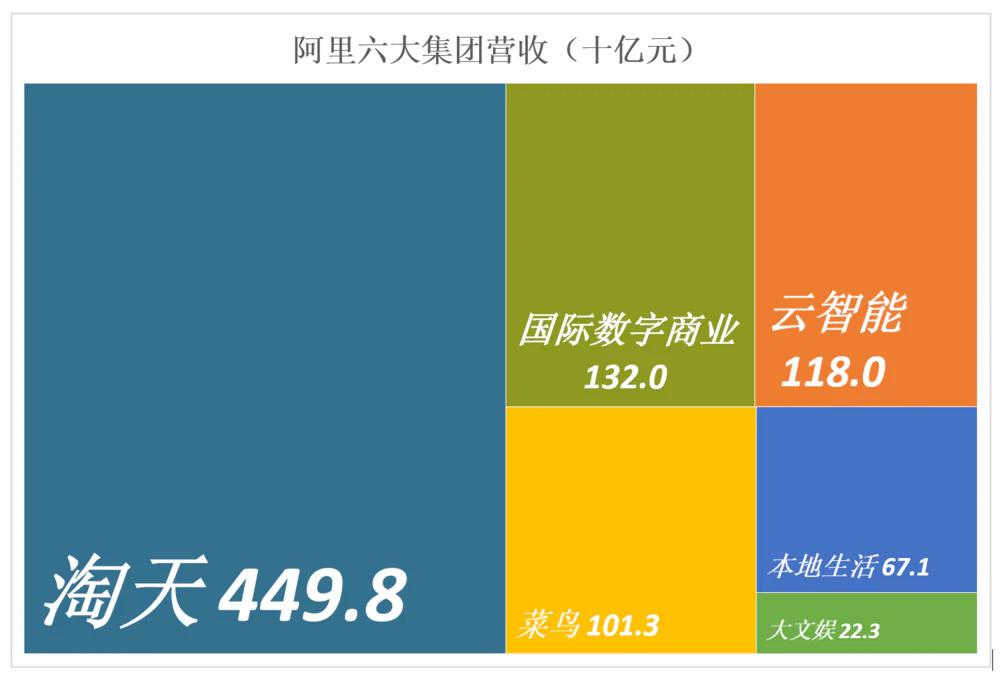

两张图看懂阿里营收结构

1)六大集团座次微调

2023 年,阿里完成了 "1+6+N" 组织架构调整。其中 "6" 代表六大集团。

2025 财年,六大集团按营收排序如下:

老大淘天集团(4498 亿),老二国际数字商业集团(1323 亿),老三云智能集团(1180 亿),老四菜鸟集团(1013 亿),老五本地生活集团(671 亿),老六大文娱集团(223 亿)。

2025 财年,在阿里集团合并收入中:淘天占 45.1%,一家独大;国际数字商业占 13.3%、云智能占 11.8%、菜鸟占 10.2%,为第二梯队;本地生活占 6.7%、大文娱占 2.2%,为第三梯队。

与上个财年相比,六大集团营收排序仅有微小变化:排第二的云智能退居第三,国际数字商业跃居第二。

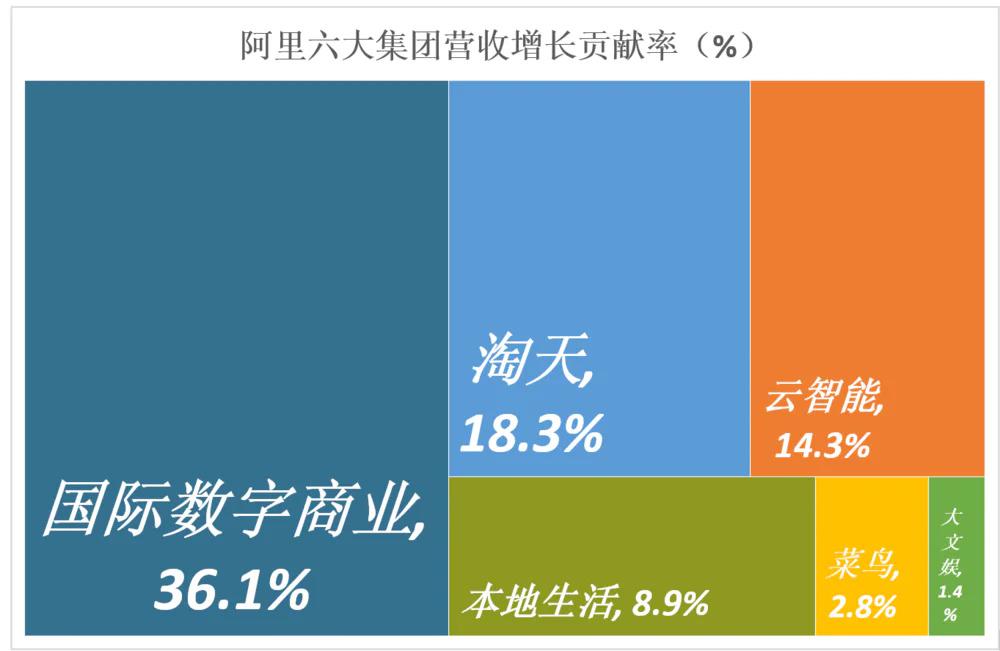

2)" 出海 " 拉动营收增长

在不抵消分部间收入的情况下,2025 财年营收同比增长 815 亿,六大集团均有贡献:

第一名国际数字商业集团,营收增长 294 亿、贡献率 36.1%;

第二名淘天集团,营收增长 149 亿、贡献率 18.3%;

第三名云智能,营收增长 17 亿、贡献率 14.3%;

第四名本地生活,营收增长 73 亿、贡献率 8.9%;

菜鸟、大文娱贡献率分别只有 2.8%、1.4%。

六大集团合计贡献 2025 财年营收增长(未抵消分部门收入)的 81.8%。六大集团之外的 " 所有其他 "(包括盒马、阿里健康、灵犀互娱、飞猪、钉钉)营收增长约 100 亿。

若剔除分部间收入,数字商业国际、淘天、云智能、本地生活贡献率分别为 53.3%、27.1%、21.1%、13.2%。

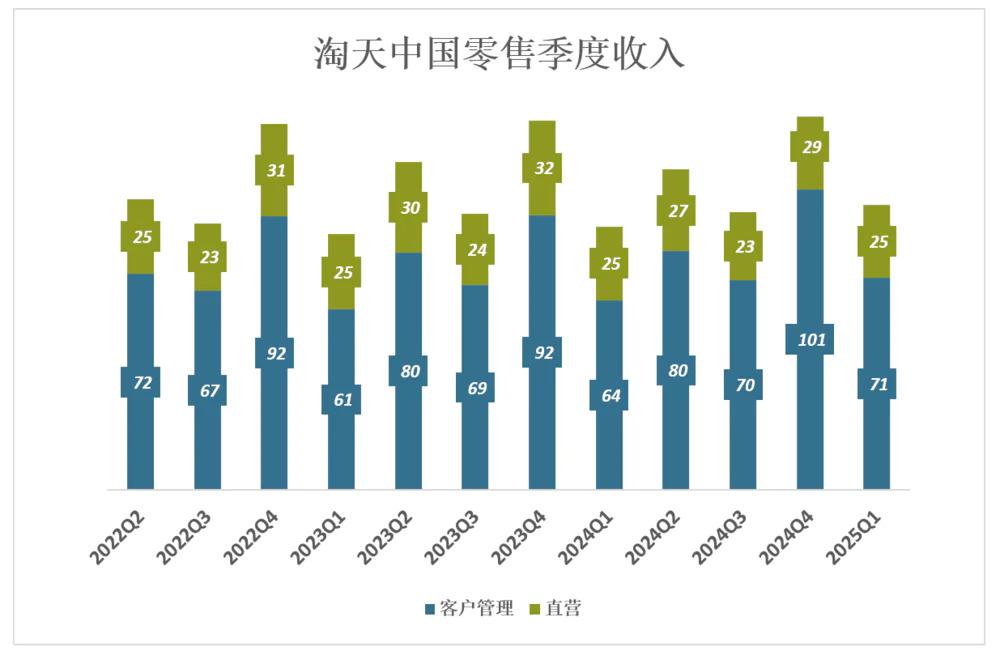

淘天集团——瘦身成功的现金牛

1)淘天集团营收结构

淘天集团营收分为 " 中国零售 "、" 中国批发 " 两部分,前者占比超过 90%。

例如 2025 财年,淘天集团营收 4498 亿。其中 " 零售 "、" 批发 " 收入分别为 3323.5 亿、1031.8 亿,零售占比 94.6%。

" 中国零售 " 营收又分为两类——客户管理及直营。由于业务调整,直营业务收入呈现下滑趋势。

2024 年 Q4,客户管理收入 1008 亿、同比增长 9.4%;直营收入 287 亿、同比下降 9.2%。

刚刚过去的 2025 年 Q1,客户管理收入 710.8 亿、同比增长 11.8%,远高于 2024 年 Q1(增幅为 5%);直营收入 245 亿、同比下降 0.8%。

从上图还可以看到电商平台业绩的季节性波动:自然年的第一个季度出现波谷、第四个季度出现波峰。

批发业务中阿里的传统强项,居然老树发新芽:2024 财年营收 205 亿、同比增长 14.7%;2025 财年营收 243 亿、再增 18.7%。但由于占比仅为 5%,对淘天集团业绩影响不大。

2)架构调整的效果

" 淘天集团 " 是原 " 中国商业 " 的瘦身版,保留 " 中国零售 "、" 中国批发 " 两大核心业务,将高鑫零售、盒马、阿里健康等业务剥离、归入 " 所有其他 "(就是 "1+6+N" 中的那个 N)。

2022 财年,中国商业营收达 5915.8 亿、同比增长 18%。其中,直营收入增长 781 亿(占中国商业营收增量的 86.6%)。但是,中国商业 EBIT 却下降了 14.6%,少赚 312 亿,利润率从 2021 财年的 42.6% 降至 2022 财年的 30.8%。根本原因是直营业务贡献了营收、伤害了利润。

2023 财年,中国商业 " 瘦身 " 为 " 淘天集团 "。对比发现,淘天口径计入的营收 " 断崖式 " 减少 1695 亿,EBIT 反而增加了 42.8 亿,利润率提高 14.1 个百分点(从 31.7% 至 45.8%)。

2024 财年,淘天集团 EBIT 达 1948 亿、利润率 44.8%;2025 财年,淘天集团 EBIT 达 1962 亿、利润率 43.5%。

" 瘦身 " 后的淘天集团,盈利能力显著提高,现金牛更为 " 精壮 "。

淘天集团以外的五大集团,既然被保留而不是装入 " 所有其他 " 的筐,说明阿里对相应五大战略方向的认可——出海、云智能、物流、娱乐、本地生活。目前,前三个已经有了 " 大模样 "。

国际数字商业

阿里国际商业分部也包含零售、批发两部分。零售业务包括 Lazada、速卖通、Trendyol 和 Daraz。批发业务主要通过 Alibaba.com 平台完成交易。

2023 财年,国际零售、国际批发收入 509.3 亿分别为 195.7 亿,零售占比 72.2%;

2024 财年,国际零售收入达 816.5 亿、同比增长 60%,占比提高到 79.6%;

2025 财年,国际零售收入 1084.7 亿、占比达 82%;

过往四个自然季(2024 年 Q2-2025 年 Q1),零售营收增速高于批发,2025 年 Q1 占比提高到 82.2%:

2024 年 Q2,零售、批发营收分别为 237 亿、56 亿;同比增幅分别为 38.2%、12.4%;

2024 年 Q3,零售、批发营收分别为 256 亿、61 亿;同比增幅分别为 35%、9.4%;

2024 年 Q4,零售、批发营收分别为 316 亿、62 亿;同比增幅分别为 35.7%、18%;

2025 年 Q1,零售、批发营收分别 276 亿、60 亿;同比增幅分别为 23.9%、15.6%;

自 2025 年 5 月 2 日起,美国对每件包裹缴纳其价值 90% 或每件 75 美元的关税。

2025 年 5 月 12 日,美中双方互降关税;5 月 14 日对来自中国包裹的关税税率下调至 54%。几个回合打下来,证明了世界各国(包括欧美)对中国价廉物美商品的需求有很大刚性,高额关税不得民心。

尽管存在不确定性,国际数字商业仍将是推动营收增长的主要动力。

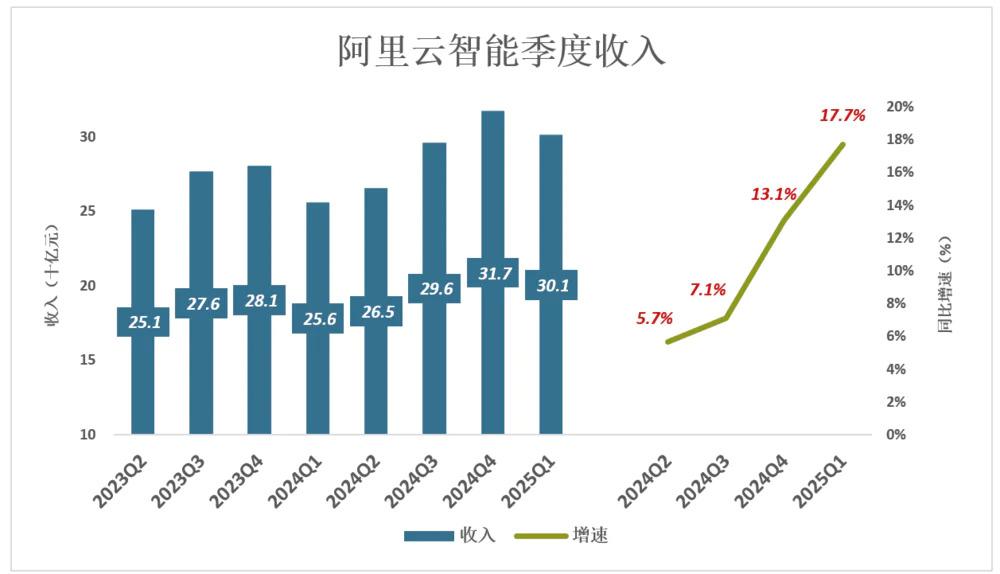

云智能远未到该赚钱的时候

云业务包括阿里云和钉钉,目前是世界第三、亚洲第一的 IaaS 提供商。阿里云也是中国最大的公有云服务提供商(包括 PaaS 和 IaaS)。2023 财年,阿里云营收 772 亿、同比增长 4%。

2023 年 4 月,阿里云发布大语言模型(LLM)——通义千问,已开始融入阿里生态体系中各业务。而且,智能云集团已向外部客户开放通义千问服务。

2024 年大幅降价后,客户几乎可以免费获得 AI 赋能,提高用户体验。

新增的 AI 功能几乎免费,却有力地推动收费服务增长,AI 相关收入连续 7 个季度实现三位数增长,云智能板块财年收入增速达 11%。其中,2025 年 Q1 增速接近 18%:

2024 年 Q2,收入 265 亿、同比增长 5.7%;

2024 年 Q3,收入 296 亿、同比增长 7.1%;

2024 年 Q4,收入 317 亿、同比增长 13.1%;

2025 年 Q1,收入 301 亿、同比增长 17.7%;

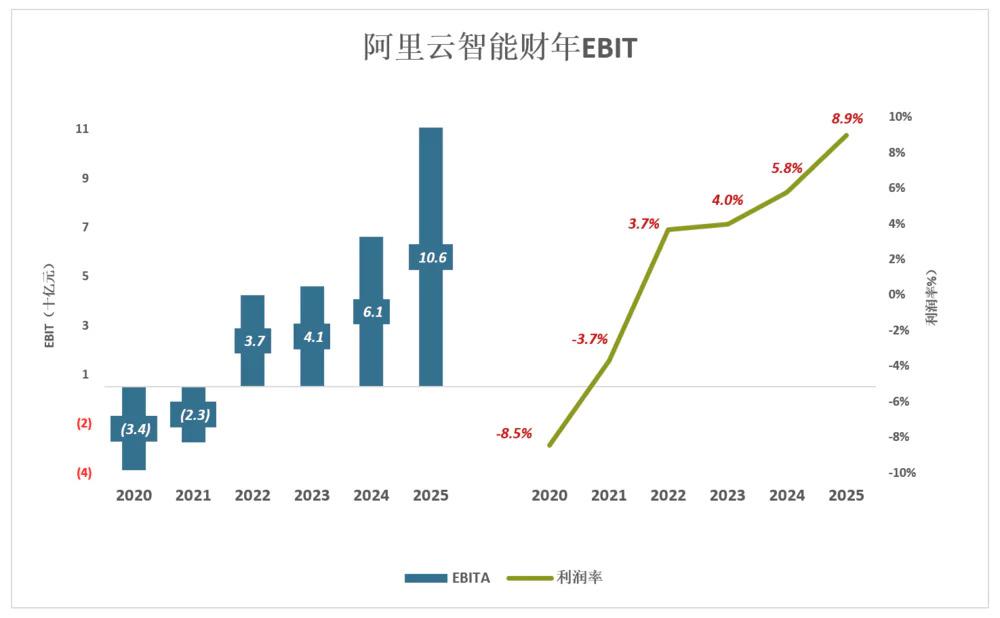

2022 财年,云智能首次盈利。最近三年盈利能力稳步提高:

2023 财年,EBIT 为 41 亿、利润率 4%;

2024 财年,EBIT 提高到 61 亿、利润率 5.8%;

2025 财年,EBIT 达 106 亿、利润率 8.9%;

扭亏为盈曾是云业务的奋斗目标。现在看来,赚钱不该是首要目标,好比 AI 专业在读的博士,还没到赚大钱的时候。

重估阿里的三重逻辑

跨境业务

跨境业务是 " 第二增长曲线 ",底层逻辑是做加法。假设市销率保持 2.0 不变,营收增长 50%,估值也提高 50%。

与传统贸易相比,跨境电商可以提供更多丰富的商品、更加快捷的服务,而且减少了中间环节,降低了流通成本,给买卖双方带来实惠。跨境电商有极大的增长空间。

假以时日,出海业务有可能在境外再造一个阿里。

AI+ 云

云智能 +AI 对业务、对估值都是乘法。

依托 "AI 基建 ",阿里内部、外部用户在 AI 应用方面 " 先行一步 ":淘天 AI 驱动 " 全站推广 ",显著提高商家营销效率;面向海外卖家的 Accio 企业用户超过百万;高德、飞猪、饿了么、菜鸟 …… 均已上线各自的 AI 工具 / 服务。

估值方面,目前阿里市盈率是 16 倍。当 AI 能力得到充分认可,估值有望大幅提升。

国际资本

国际资本流动大势是 " 东升西降 " ——美元及美元资产走弱、人民币及人民币资产走强。香港资本市场成为热土,优质中国公司将受到追捧。

阿里在恒生科技指数(HZ083)的权重为 8%(与腾讯、比亚迪、美团、小米并列第一),且阿里估值最低,仅为 16 倍(美团 22 倍、腾讯 23 倍、比亚迪 29 倍、小米 53 倍)。投资圈有 " 不熟不投 " 的戒律,欧美资本对阿里的熟知和认可显然高于另外四家。