这次不一样!穆迪下调美国信用评级 科技股已见怪不怪?

在过去几年中,美国信用评级被下调时,科技股市场一度出现剧烈波动。但与之前不同的是,穆迪上周的最新评级调整似乎并未对今年的科技股造成重大冲击。

评级机构穆迪将美国政府的信用评级从最高的“Aaa”下调一级至“Aa1”,主要原因是过去十年政府债务大幅上升,以及当前的利息支付占比显著高于同等级别国家。尽管评级仍属高位,这一变化在市场中引发了一定波动。

不过,市场专家认为,这一次的影响远小于2011年标普首次将美国评级从AAA下调至AA+时的市场动荡。当年,机构投资者不确定如何根据投资授权调整头寸,导致股市剧烈反应。Syz Group首席投资官Charles-Henry Monchau指出,“由于市场曾经历类似情况,投资者如今更加冷静。”

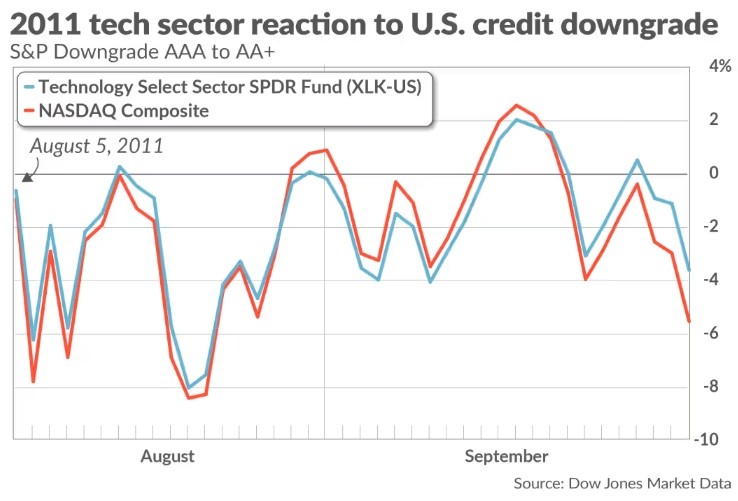

数据显示,在2011年8月5日标普下调评级的首个交易日,追踪标普500科技板块的科技精选板块SPDR基金(XLK.US)大跌6.2%,科技股为主的纳斯达克指数则暴跌7.8%。随后的一个月,科技股持续震荡。

而在2023年8月1日,另一评级机构惠誉将美国评级下调后,XLK次日下跌2.3%,一周累计跌幅约4%;纳斯达克次日下跌2.6%,一周内下跌3%。这两次评级调整均引发了科技股短期内的显著波动。

相较之下,穆迪此次的下调并不令人意外。早在2023年11月,该机构就已将美国的信用评级展望从“稳定”下调为“负面”,市场已有心理准备。因此,上周五评级公布后,市场反应相对温和。

尽管本周一开盘时,标普500指数一度下跌0.9%,纳斯达克指数下跌1.4%,当天两大指数均收复跌幅并实现上涨。XLK当日早盘下跌0.8%,最终也大致收平。

尽管本次评级下调本身影响有限,美债收益率的上升才是科技股面临的更大风险。周一盘中,10年期美债收益率一度触及4.57%,30年期更是突破5%,最终分别回落至4.45%和4.91%。

收益率上升意味着政府债券的回报率更具吸引力,从而削弱了科技股等高增长资产的吸引力。即便信用评级下调,政府债仍被视为“无风险”资产,4.5%-5%的年化收益相比未来收益不确定的科技股更具吸引力。

尽管面临收益率上升压力,科技股并非全无亮点。人工智能热潮正在为科技板块提供“顺风”。大型云计算服务商仍计划加大AI基础设施投入。

此外,科技巨头“七巨头”中有五家企业,亚马逊(AMZN.US)、谷歌母公司Alphabet(GOOG.US,GOOG;.US)、苹果(AAPL.US)、Meta(META.US)和微软(MSFT.US),在第一季度财报中交出了亮眼成绩单。芯片巨头英伟达(NVDA.US)也将在本周公布财报,市场高度关注。

尽管多家企业在财测方面较为保守,投资者信心有所回暖,部分原因是总统特朗普宣布暂时下调美中互征关税,这为科技股带来额外提振。

不过,从整体来看,“七巨头”表现仍然逊于大盘。截至目前,Roundhill Magnificent Seven ETF(MAGS.US)年内仍下跌约3.5%。

尽管如此,高盛在5月16日发布的报告中指出,基于七大科技公司未来的盈利增长预期,它们有望在2025年继续跑赢大盘,但超额回报可能不如过去几年显著。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李桐